En este artículo vamos a ver cómo se declaran las adquisiciones intracomunitarias en la declaración trimestral del IVA, modelo 303

Pero antes de empezar,

¿Qué son las adquisiciones intracomunitarias?

Las adquisiciones intracomunitarias comprende todo aquello que se compra fuera de España, pero dentro de la Unión Europea.

Estas operaciones tributan en el país de destino, de modo que la entrega de bienes en el país de origen queda exenta del IVA, siendo en el país de destino donde se realiza el hecho imponible. Es decir, tenemos que tener en cuenta que el IVA de cada país es distinto, si yo compro algo en España, pago el IVA de España, si compro algo en Alemania pago el IVA de Alemania.

Para poder realizar adquisiciones intracomunitarias y que podamos deducirnos el IVA de esas operaciones, tenemos que darnos de alta previamente en Hacienda como operador intracomunitario, siempre que seamos autónomos o empresas, y comunicarle al vendedor que tenemos número de operador intracomunitario.

Vamos a ver esta operación más claramente con el siguiente ejemplo.

¿Cómo declarar el IVA de las adquisiciones intracomunitarias?

Mario es diseñador de páginas webs y durante el segundo trimestre de 2015 ha realizado las siguientes operaciones:

- Diseño de páginas webs por importe de 10.000€

- Gastos por importe de 2.300€

- Ha realizado una adquisición intracomunitaria de un ordenador por importe de 6.000€ IVA incluido.

¿Cuál es el resultado de la declaración trimestral?

Primero vamos a calcular el IVA devengado.

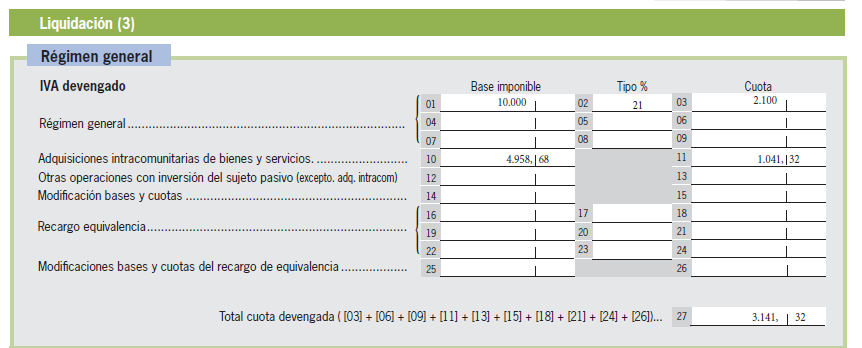

El IVA devengado comprende todo lo que Mario a cobrado de IVA a sus cliente, que han sido 10.000€ + 21%(IVA). La base imponible son los 10.000€, el tipo % es el 21 y la cuota es 2.100€.

En cuanto a las adquisiciones intracomunitarias de bienes y servicios, la ley española de IVA, nos dice que cuando realizamos este tipo de operaciones, nos vamos a devengar y a deducir el IVA automáticamente.

Por lo que aparecerá la compra del ordenador, tanto en el IVA devengado como en el IVA deducible.

La adquisición del ordenador ha sido por un importe de 6.000€ con el IVA incluido, para saber cuál es el IVA, lo que tenemos que hacer es dividir los 6.000€ entre 1.21 = 4.958,68€. Este importe se corresponde con el precio del ordenador sin IVA, por lo que el IVA de esta operación es de 6.000 – 4.958,68 = 1.041,32€.

Quedando la liquidación del IVA devengado de la siguiente forma:

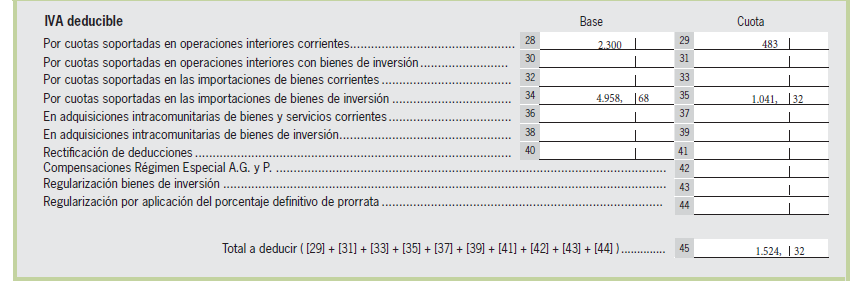

El segundo paso es calcular el IVA deducible.

El IVA deducible comprende todo lo que Mario a pagado de IVA a sus proveedores, que han sido 2.300€ + 21% IVA. La base imponible son los 2.300€ , y la cuota es de 483€.

Para las adquisiciones intracomunitarias diferencia entre adquisiciones intracomunitarias de bienes y servicios corrientes, y bienes de inversión.

En nuestro ejemplo, la adquisición es de un ordenador por un importe de 6.000€, por lo que se considera un bien de inversión.

Nota: Se consideran bienes de inversión a efectos del Impuesto sobre el Valor Añadido todos aquellos bienes destinados a la producción o se utilizo como instrumento de trabajo por un período de tiempo superior a un año.

Quedando la liquidación del IVA deducible de la siguiente forma:

El total del IVA deducible, que es la suma de las dos operaciones, es de 1.524,32€, y el total del IVA devengado es de 3.141,32€.

Por lo tanto la declaración en este caso es de, IVA devengado – IVA deducible, 1.617€ a pagar a hacienda.

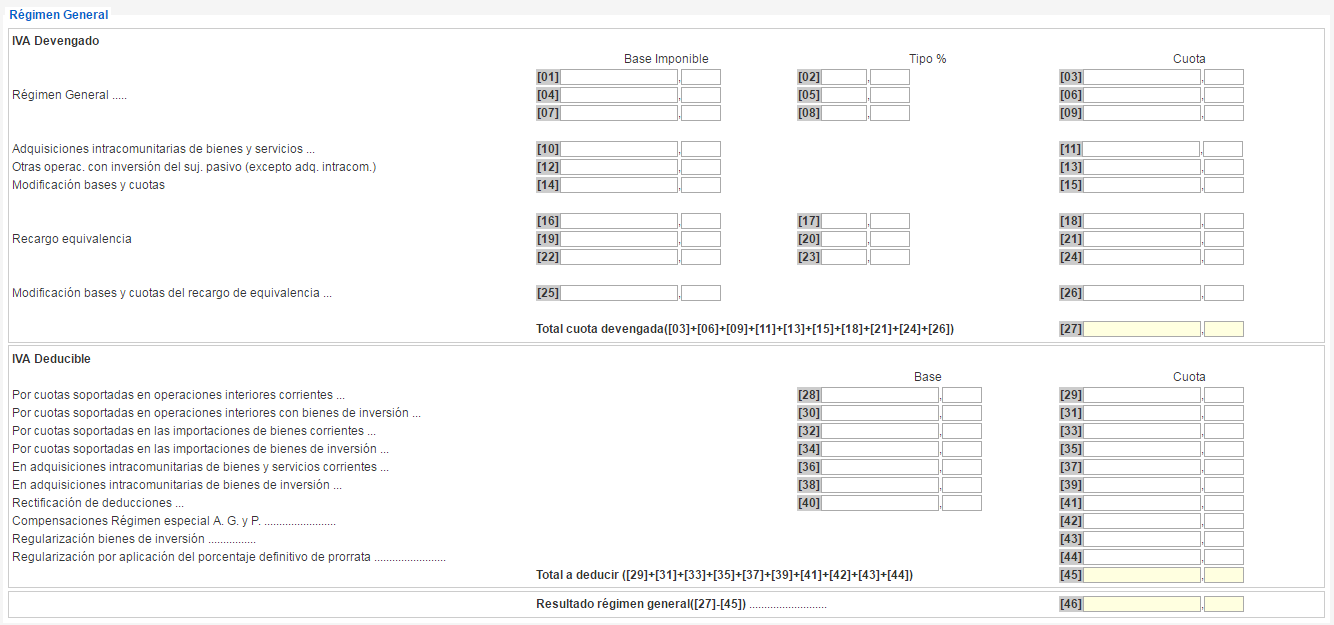

¿Cómo reflejamos las adquisiciones intracomunitarias en el modelo 303?

Nota: Antes de ver como tenemos que proceder a reflejar estos datos en el modelo 303, aclarar que a mí, personalmente me gusta hacer en un excel las operaciones que hemos visto, imprimir un modelo 303 e ir rellenandolo con los datos que voy obteniendo, para que de esta forma, cuando vaya a reflejarlo en el modelo 303 de hacienda, sea más fácil.

Entramos en la página de la Agencia Tributaria, donde tenemos que informar entre otras cosas, de nuestros datos personales o de los datos de la empresa, ejercicio y periodo.

Siguiendo con nuestro ejemplo, sería el ejercicio 2015 y el periodo 2T – Segundo trimestre. Señalando que deseamos cumplimentar exclusivamente el apartado Régimen General.

A continuación nos aparece la liquidación del IVA, para que vayamos rellenando las casillas.

Como podéis ver, tiene los mismos campos que las imágenes que hemos visto con el ejercicio, por lo que simplemente procedemos a copiar lo que tenemos en nuestro modelo 303 impreso, en esta pantalla.

Conforme introducimos datos, algunos campos se rellenan automáticamente.

Cuando ya hemos rellenado todos los campos que hemos visto anteriormente:

- IVA devengado

- Régimen general, base imponible 10.000, tipo % 21 , cuota 2.100

- Adquisiciones intracomunitarias de bienes y servicios, base imponible 4.958,68, cuota 1.041,32

- IVA deducible

- Por cuotas soportadas en operaciones interiores corrientes, base 2.300, cuota 483

- En adquisiciones intracomunitarias de bienes de inversión, base 4.958,68, cuota 1.041,32

Una par de cuestiones:

1- Si realizas una operación intracomunitaria, por ejemplo un servidor un ordenador… Pongamos a Italia, allí el IVA es del 22% por lo que supongo que no lo podrías rellenar así.

¿Qué sería lo correcto?:

a) Que te emitieran la factura sin IVA y de la misma forma indicar en la casilla 36 o 38 el importe dejando las casillas 37 y 39 en blanco

b) Si te lo han hecho con IVA asumir tu este importe y luego si por ejemplo la adquisición es en italia reclamar mediante otro modelo.

2- En el caso de recibir pagos de servicios intracomunitarios, se supone que ellos pueden pagarte sin IVA y amortizarlo en su país, por lo que simplemente pondríamos lo que hemos ganado con estas operaciones en la casilla 10 ¿no?

La verdad es que es un tema complejo que ni en hacienda te saben contestar… Vamos te lían más… Y ya lo que me pierde del todo es como deducir una compra de una licencia de programa o algo no tangible en EEUU… (aunque este es otro tema…)

Un saludo y Gracias 🙂

Gracias por aclararlo me ha resultado muy útil. La información de operaciones intracomunitarias está muy bien explicada.

Muchas gracias por tu comentario.

Saludos