Con fecha 24 de junio se publicó en el BOE la Orden HAC/646/2021, de 22 de junio, con las modificaciones y novedades modelo 303, 322 y 390.

Se han modificación el modelo 322 «Autoliquidación mensual, modelo individual», modelo 303 «Impuesto sobre el Valor añadido, autoliquidación» y el modelo 390 «Declaración – resumen anual del Impuesto sobre el Valor Añadido» para adaptarse a los cambios introducidos en el Impuesto sobre el Valor Añadido como consecuencia de la aprobación de los nuevos regímenes especiales, en relación con el comercio electrónico.

En esta ocasión nos vamos a centrar en las modificaciones que presenta el modelo 303, dejando los otros dos modelos para otro artículo. Pero antes de empezar a ver dichas modificaciones, vamos a ver cuáles han sido las causas que han motivado incorporar nuevas casillas al modelo.

¿Cuáles son los nuevos regímenes especiales de IVA en comercio electrónico?

Se han publicado tres nuevos regímenes especiales de ventanilla única para el comercio electrónico:

Régimen exterior de la Unión

Se aplica a los servicios de telecomunicación, radiofusión o televisión y electrónicos, prestados por empresarios o profesionales no establecidos en la Comunidad Europea a destinatarios que sean consumidores finales y estén en un Estado miembro de la Unión Europea.

Régimen de la Unión

Se aplica a los servicios prestados por empresarios o profesionales establecidos en la Comunidad Europea, pero no en el Estado miembro de consumo, a destinatarios que sean consumidores finales, a las ventas a distancia intracomunitarias de bienes y a las entregas interiores de bienes imputadas a los titulares de interfaces digitales que faciliten la entrega de estos bienes por parte de un proveedor no establecido en la Comunidad Europea al consumidor final.

Régimen de importación

Se aplica a las ventas a distancia de bienes importados de países o territorios terceros al que podrán acogerse, directamente o a través de un intermediario establecido en la Comunidad, en determinadas condiciones, los empresarios o profesionales que realicen ventas a distancia de bienes importados de países o territorios terceros en envíos cuyo valor intrínseco no exceda de 150 euros, a excepción de los productos que sean objeto de impuestos especiales.

Todos estos regímenes especiales de ventanilla única van a permitir, mediante una única autoliquidación presentada por vía electrónica ante la Administración tributaria del Estado miembro por el que haya optado o sea de aplicación (Estado miembro de identificación), que el empresario o profesional pueda ingresar el Impuesto sobre el Valor Añadido devengado por todas sus operaciones efectuadas en la Comunidad (Estados miembros de consumo) por cada trimestre o mes natural a las que se aplica, en cada caso, el régimen especial.

Estas modificaciones entraron en vigor el día 1 de julio de 2021, no obstante, se aplicará por primera vez a las autoliquidaciones del Impuesto sobre el Valor Añadido, modelos 303 y 322, correspondientes a los periodos de liquidación que se inicien a partir del 1 de julio de 2021 y a la declaración-resumen anual, modelo 390, correspondiente al ejercicio 2021.

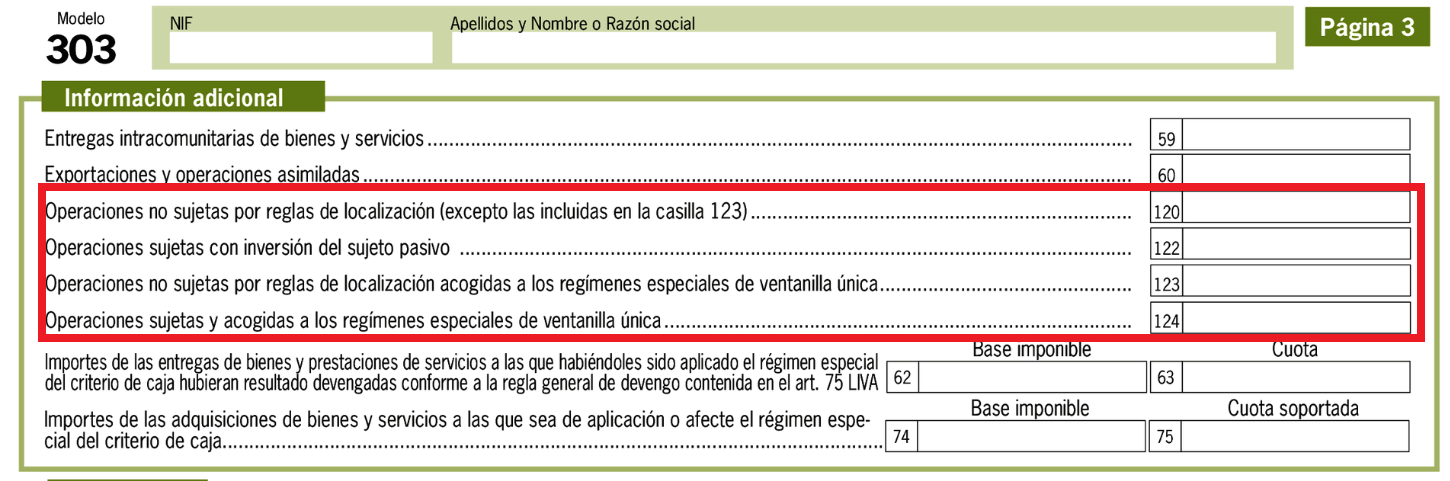

Modelo 303 modificaciones

Estas son las principales modificaciones que ha sufrido el modelo 303 como consecuencia de los cambios aprobados en relación al comercio electrónico.

Casilla 120 operaciones no sujetas por reglas de localización (excepto las incluidas en la casilla 123)

En esta casilla ha de aparecer el importe total de dichas operaciones.

Se incluyen en la casilla 120:

- Las ventas a distancia intracomunitarias de bienes, entregas no sujetas al Impuesto sobre el Valor Añadido de bienes destinados a otros Estados miembros de la Unión Europea en virtud de lo indicado en el artículo 68 de la Ley del IVA, siempre y cuando no estén acogidas al Régimen de la Unión en cuyo caso se declara en la casilla 123.

- Las ventas a distancia de bienes importados de países o territorios terceros no sujetas en el territorio de aplicación del Impuesto, salvo que estén acogidas al Régimen de importación en cuyo caso se declara en la casilla 123.

- Las prestaciones de servicios no sujetas al IVA, excepto las prestaciones de servicios intracomunitarias incluidas en la casilla 59 y las acogidas al Régimen exterior o al Régimen de la Unión que se incluyen en la casilla 123.

- Las entregas de bienes objeto de instalación o montaje en otros Estados miembros.

- Cualquier entrega de bienes y prestación de servicios no sujeta por aplicación de las reglas de localización (siempre que no deban incluirse en la casilla 59).

Casilla 122 Operaciones sujetas con inversión del sujeto pasivo.

Ha de aparecer el importe total de dichas operaciones.

- Las entregas de oro a las que sea de aplicación la regla contenida en el artículo 84, apartado Uno, número 2º, letra b) de la Ley y las entregas de oro de inversión a que se refiere el artículo 140 de la misma Ley.

- Las operaciones a que se refiere al artículo 84 Uno. 2º a), c), d), e), f) y g) de la Ley.

Casilla 123 Operaciones no sujetas por reglas de localización acogidas a los regímenes especiales de ventanilla única.

En esta casilla se incluyen:

- Las ventas a distancia intracomunitarias de bienes destinados a otros Estados miembros de la Unión Europea no sujetas en virtud de lo dispuesto en el artículo 68, apartado cuatro de la Ley, acogidas al régimen especial previsto en la sección 3ª del Capítulo XI del Título IX de la LIVA (Régimen de la Unión).

- Las ventas a distancia de bienes importados de países o territorios terceros no sujetas en el territorio de aplicación del Impuesto, acogidas al régimen especial previsto en la sección 4ª del Capítulo XI del Título IX de la LIVA (Régimen de importación).

- Las prestaciones de servicios no sujetas, acogidas a los regímenes especiales previstos en la sección 2ª o 3ª del Capítulo XI del Título IX de la LIVA (Régimen exterior o régimen de la Unión).

Casilla 124 Operaciones sujetas y acogidas a los regímenes especiales de ventanilla única.

En esta casilla aparecen:

- Las ventas a distancia de bienes importados sujetas en el territorio de aplicación del Impuesto y acogidas al régimen especial previsto en la sección 4ª del Capítulo XI del Título IX de la LIVA.

- Cualquier otra operación sujeta y acogida a alguno de los regímenes especiales previstos en el Capítulo XI del Título IX de la LIVA, que deba formar parte del volumen de operaciones.

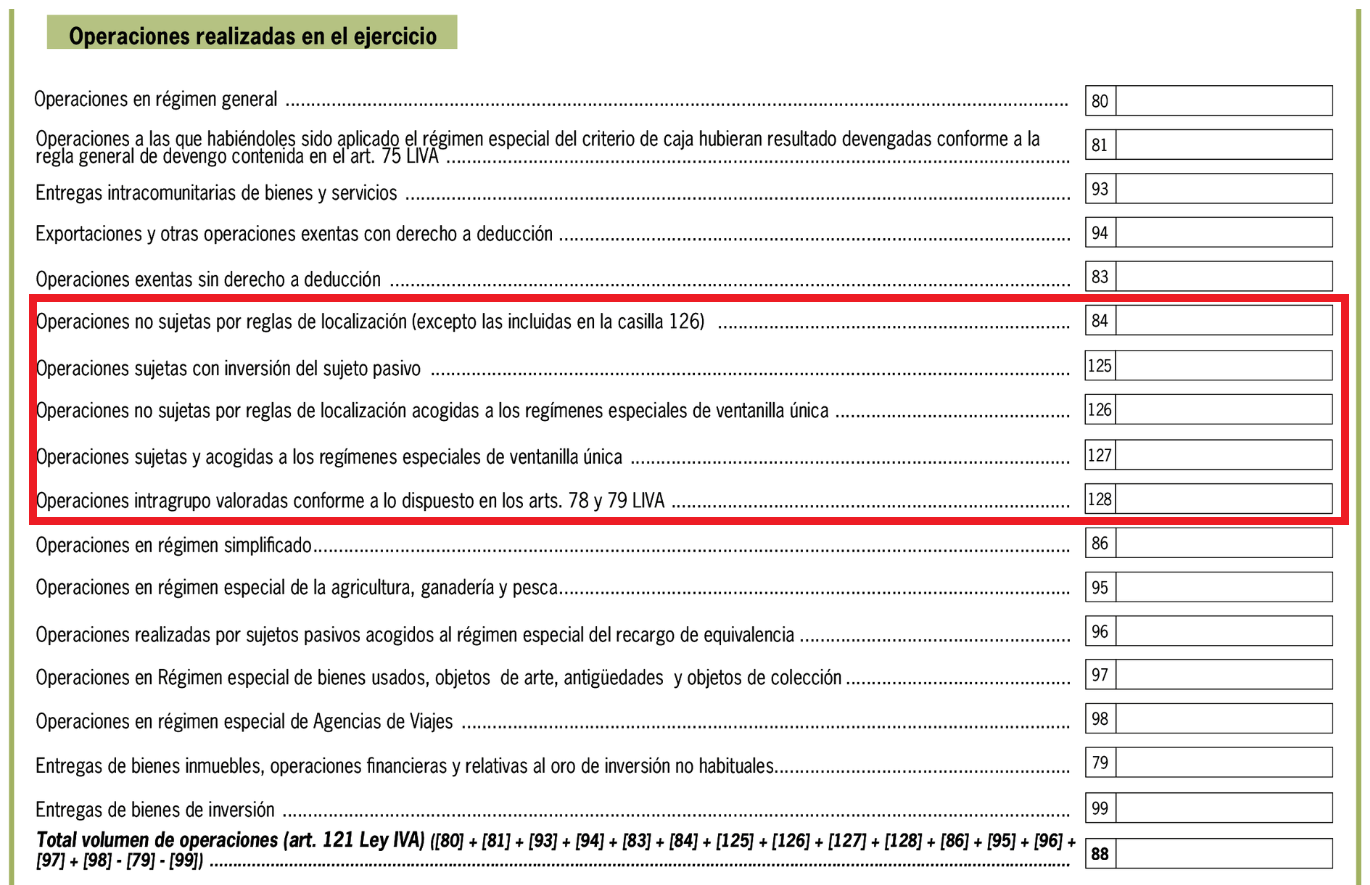

Casilla 84 Operaciones no sujetas por reglas de localización (excepto las incluidas en la casilla 126)

- Las ventas a distancia intracomunitarias de bienes destinados a otros Estados miembros de la Unión Europea no sujetas en virtud de lo dispuesto en el artículo 68, apartado cuatro de la Ley, excepto que estén acogidas al régimen especial previsto en la sección 3ª del Capítulo XI del Título IX de la LIVA (Régimen de la Unión) en cuyo caso se declararán en la casilla 123.

- Las ventas a distancia de bienes importados de países o territorios terceros no sujetas en el territorio de aplicación del Impuesto, excepto que estén acogidas al régimen especial previsto en la sección 4º del Capítulo XI del Título IX de la LIVA (Régimen de importación), en cuyo caso se declararán en la casilla 123.

- Las prestaciones de servicios no sujetas, excepto las prestaciones de servicios intracomunitarias, incluidas en la casilla 59, y las acogidas a los regímenes especiales previstos en la sección 2ª o 3ª del Capítulo XI del Título IX de la LIVA (Régimen exterior o régimen de la Unión), que se incluirán en la casilla 123.

- Las entregas de bienes objeto de instalación o montaje en otros Estados miembros.

- Cualquier otra entrega de bienes y prestación de servicios no sujeta por aplicación de las reglas de localización (en este último caso siempre que no deban incluirse en la casilla 93).

Casilla 125 Operaciones sujetas con inversión del sujeto pasivo

- Las entregas de oro a las que sea de aplicación la regla contenida en el artículo 84, apartado Uno, número 2º, letra b) de la Ley y las entregas de oro de inversión a que se refiere el artículo 140 de la misma Ley.

- Las operaciones a que se refiere al artículo 84 Uno. 2º a), c), d), e), f) y g) de la Ley.

Casilla 126 Operaciones no sujetas por reglas de localización acogidas a los regímenes especiales de ventanilla única

- Las ventas a distancia intracomunitarias de bienes destinados a otros Estados miembros de la Unión Europea no sujetas en virtud de lo dispuesto en el artículo 68, apartado cuatro de la Ley, acogidas al régimen especial previsto en la sección 3ª del Capítulo XI del Título IX de la LIVA (Régimen de la Unión).

- Las ventas a distancia de bienes importados de países o territorios terceros no sujetas en el territorio de aplicación del Impuesto, acogidas al régimen especial previsto en la sección 4ª del Capítulo XI del Título IX de la LIVA (Régimen de importación).

- Las prestaciones de servicios no sujetas, acogidas a los regímenes especiales previstos en la sección 2ª o 3ª del Capítulo XI del Título IX de la LIVA (Régimen exterior o régimen de la Unión).

Casilla 127 Operaciones sujetas y acogidas a los regímenes especiales de ventanilla única:

- Las ventas a distancia de bienes importados sujetas en el territorio de aplicación del Impuesto y acogidas al régimen especial previsto en la sección 4ª del Capítulo XI del Título IX de la LIVA.

- Cualquier otra operación sujeta y acogida a alguno de los regímenes especiales previstos en el Capítulo XI del Título IX de la LIVA.

Casilla 128 Operaciones intragrupo valoradas conforme a dispuesto en los artículos 78 y 79 de la LIVA:

Constará el importe total de las entregas de bienes y prestaciones de servicios que hayan tributado conforme a lo dispuesto en el artículo 163 octíes. uno de la Ley del IVA, valorado conforme a lo dispuesto en los artículos 78 y 79 de dicha Ley.