El IVA, o Impuesto sobre el Valor Añadido, es un tributo que se aplica sobre el consumo de bienes y servicios. Este impuesto grava las entregas de bienes, las prestaciones de servicios, las adquisiciones intracomunitarias y las importaciones.

Es un impuesto de naturaleza indirecta, porque recae sobre el consumidor final, sin tener en cuenta la capacidad económica de este.

Aunque el IVA lo paga el consumidor final, son las empresas las encargadas de recaudarlo. Es decir, las empresas están obligadas a cobrar al consumidor o a otra empresa intermedia las cuotas de IVA correspondientes y, posteriormente, declarar estos importes a Hacienda.

¿Cómo funciona el IVA?

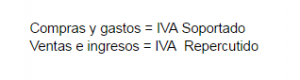

El IVA funciona a través de dos conceptos clave: IVA repercutido e IVA soportado.

- IVA repercutido: Es el que una empresa cobra al cliente cuando realiza una venta de bienes o una prestación de servicios.

- IVA soportado: Es el que la empresa paga cuando realiza una compra de bienes o contrata un servicio.

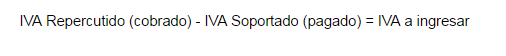

Es importante destacar que el IVA no constituye un gasto ni un ingreso para la empresa. La empresa simplemente actúa como intermediaria entre el consumidor final y la Administración Tributaria. Para regular esta relación, las empresas deben presentar periódicamente una declaración de IVA, donde se informa a Hacienda sobre el IVA repercutido y el IVA soportado durante un periodo determinado.

En cada liquidación, se declara el IVA repercutido a los clientes, restando de éste el soportado en las compras y adquisiciones a los proveedores, pudiendo ser el resultado tanto positivo como negativo.

- Si el resultado es positivo, debe ingresarlo en el Tesoro Público.

- Si el resultado es negativo, por lo general, se compensa en las siguientes autoliquidaciones. No obstante, si al final del ejercicio la última declaración sigue arrojando un saldo negativo o si el sujeto pasivo está inscrito en el Registro de Devolución Mensual, puede optar por solicitar la devolución del saldo o compensarlo en futuras liquidaciones.

Ejemplo Práctico de Aplicación del IVA

Para ilustrar el funcionamiento del IVA, consideremos un producto industrial cuya cadena de producción comienza con la venta de materias primas y finaliza con la venta al consumidor. Suponemos que el empresario que vende las materias primas no ha soportado IVA previamente y que el tipo aplicable es del 21%.

| Etapa de producción | Precio sin IVA | IVA repercutido (21%) | Precio de venta | IVA soportado | IVA a ingresar |

|---|---|---|---|---|---|

| Materias primas | 100 | 21 | 121 | 0 | 21 – 0 = 21 |

| Transformación | 200 | 42 | 242 | 21 | 42 – 21 = 21 |

| Mayorista | 400 | 84 | 484 | 42 | 84 – 42 = 42 |

| Minorista | 500 | 105 | 605 | 84 | 105 – 84 = 21 |

En cada fase, los empresarios deducen el IVA soportado en sus adquisiciones y solo ingresan la diferencia entre el IVA repercutido y el soportado. De este modo, el impuesto es trasladado progresivamente hasta llegar al consumidor final.

Excepciones a la aplicación del IVA

- Operaciones no sujetas: Son aquellas actividades que, a pesar de ser entregas de bienes o servicios, no están sujetas a IVA.

- Operaciones exentas: En este caso, el IVA no se aplica directamente, pero existen diferentes tipos de exención:

- Exenciones limitadas: Afectan a determinadas actividades en las que no se repercute ni se deduce el IVA.

- Exenciones plenas: Afectan a ciertas actividades en las que no se repercute el IVA, pero sí se puede deducir el IVA soportado.

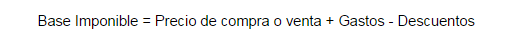

¿Cómo se calcula el IVA?

El IVA se aplica sobre la Base Imponible, que corresponde al precio total de la operación (compra o venta), incluyendo comisiones, gastos adicionales y otros tributos. A esta cantidad se le restan los descuentos que puedan aplicarse.

Tipos impositivos de IVA

En la actualidad existen tres tipos de IVA:

- Tipo general: 21%. Es el tipo más común y se aplica a la mayoría de bienes y servicios.

- Tipo reducido: 10%. Se aplica a ciertos productos y servicios de consumo habitual, como alimentos, transportes y servicios turísticos.

- Tipo superreducido: 4%. Este tipo se aplica a bienes de primera necesidad, como ciertos alimentos, medicamentos y libros.