Presentar una liquidación fuera de plazo tiene consecuencias. La penalización depende si declaras voluntariamente antes de que Hacienda te lo requiera o una vez que hacienda te lo haya requerido. Además del tiempo que tardes en regularizar la situación.

Con el fin de evitar errores con las fechas para presentar las declaraciones y autoliquidaciones la Agencia Tributaria publica anualmente el Calendario del Contribuyente, que permite conocer con fiabilidad las fechas de cumplimiento de las obligaciones fiscales.

Las declaraciones a las que está obligada una empresa supone una serie de obligaciones de pago a la Agencia Tributaria, siendo las más comunes el pago de la cuota del Impuesto sobre Sociedades, el Impuesto sobre la Renta de las Personas Físicas o el Impuesto del Valor Añadido, de acuerdo con la normativa fiscal.

¿Cuál es el procedimiento de recaudación?

Los pasos que sigue la Administración para la recaudación por presentar liquidaciones fuera de plazo son:

- Periodo voluntario de los tributos según la norma de cada uno. Es decir, la fecha de presentación de cada modelo.

- Un vez terminado el anterior periodo, la Administración envía una liquidación en periodo voluntario de las declaraciones presentadas fuera de plazo, siendo el plazo de pago el que veremos a continuación.

- Finalizado el periodo voluntario de la liquidación Administrativa, el siguiente paso es el periodo ejecutivo, este se divide en:

- Procedimiento ejecutivo

- Procedimiento de apremio

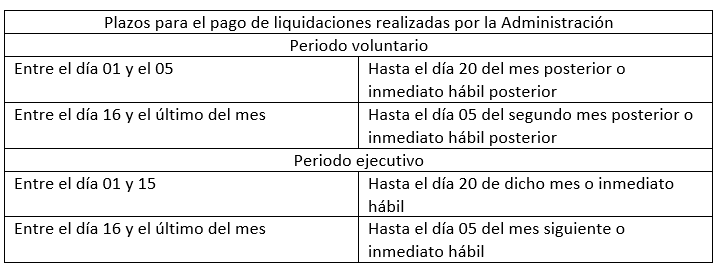

Plazos para el pago de las liquidaciones realizadas por la Administración

El plazo para realizar el pago de las liquidaciones realizadas por la Administración depende de si estamos hablando de periodo voluntario o ejecutivo.

Periodo voluntario

Cuando recibes una notificación, para pagar una liquidación, entre el día 01 y el día 15 de cada mes, tienes para pagar dicha liquidación desde la fecha de la recepción de la notificación hasta el día 20 del mes posterior o inmediato hábil posterior.

Es decir, si recibes una notificación de pago el día 10 del mes de marzo de 2021, tienes hasta el día 20 de abril de 2021. Si el día 20 fuese fiesta, pues se consideraría último día para pagar la liquidación el siguiente día hábil.

Si la notificación la recibes entre el día 16 y el último día del mes, puedes pagar la liquidación desde la fecha de la recepción de la liquidación hasta el día 05 del segundo mes posterior o inmediato hábil posterior.

Esto quiere decir, que, si recibes una notificación de pago el día 29 de marzo de 2021, tienes hasta el día 05 mayo de 2021, y si ese día fuese fiesta se consideraría como último día para pagar el siguiente día hábil.

En el caso de que la liquidación sea de una deuda no tributaria, los plazos los determina la norma con arreglo a las cuales se exijan.

Periodo ejecutivo

Cuando se notifica la providencia entre el día 01 y el día 15 de cada mes, tienes como periodo de pago desde la fecha de la recepción de la notificación hasta el día 20 de dicho mes o inmediato hábil.

En este caso, si recibes una notificación de providencia el día 15 de marzo, tienes como fecha máxima de pago el día 20 de marzo.

Si la notificación de providencia se recibe entre el día 16 y el último día de cada mes, el periodo de pago es desde la fecha de la recepción hasta el día 05 del mes siguiente o inmediato hábil.

Esto quiere decir, que, si recibes una notificación de providencia el día 29 de marzo, tienes como fecha máxima de pago el día 05 de abril.

Recargo por presentar y pagar liquidaciones fuera de plazo

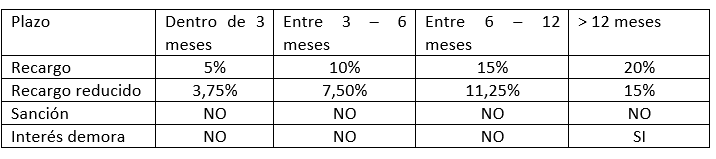

Recargos en período voluntario

Si has presentado una declaración o una autoliquidación fuera de plazo, pero dentro de los 3 meses siguientes a la finalización del plazo establecido, tiene lugar la imposición de un recargo único del 5%, sin intereses de demora ni sanción.

Si se presenta entre los 3 meses y los 6 meses siguientes a la finalización del plazo establecido, procede una imposición de un recargo único del 10%, sin intereses de demora ni sanción.

Si la declaración o autoliquidación se presenta entre los 6 y los 12 meses siguientes a la finalización del plazo establecido, el recargo es el 15%, sin intereses de demora ni sanción.

Si se presenta transcurridos 12 meses, el recargo es del 20%, en este caso se exigen intereses de demora por el periodo comprendido desde el día siguiente al término de los 12 meses siguientes a la finalización del plazo establecido para la presentación de la autoliquidación o la declaración hasta el momento en que las mismas se hayan presentado, no hay sanción.

Estos recargos podrán llevar una reducción del 25% cuando se realice el ingreso total del importe del recargo en el plazo de pago en período voluntario abierto con la notificación de su liquidación.

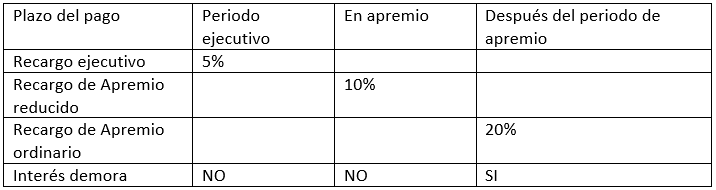

Recargo en periodo ejecutivo

Existen tres tipos de recargo cuando estamos en periodo ejecutivo:

Recargo ejecutivo, se devenga un recargo del 5% si se realiza el pago de la totalidad de la deuda tributaria no ingresada en período voluntario una vez iniciado el período ejecutivo y con anterioridad a la notificación de la providencia de apremio. No se exigen intereses de demora.

Recargo de apremio reducido, se devenga un recargo del 10% si se realiza el pago de la totalidad de la deuda tributaria no ingresada en período voluntario y el propio recargo una vez notificada la providencia de apremio y con anterioridad a la finalización del plazo legal previsto para las deudas apremiadas. No se exigen intereses de demora.

Recargo de apremio ordinario, tiene un recargo del 20% si se realiza el pago de la totalidad de la deuda tributaria no ingresada en período voluntario una vez finalizado el plazo legalmente previsto para las deudas apremiadas. Se exigen intereses de demora.

Caso práctico liquidación fuera de plazo

La señorita Margarita realiza las siguientes operaciones:

1. Solicita en persona una carta de pago para satisfacer una deuda expirada en marzo. Unas horas más tarde paga la deuda.

Tiene un recargo ejecutivo del 5%, ya que la deuda ha sido satisfecha antes de la notificación de la providencia de apremio.

2. Se notifica la providencia de apremio y la ingresa en el plazo concedido.

Tiene un recargo reducido de apremio del 10%, aunque la providencia ponga recargo del 20% se ingresa la mitad al pagarse en plazo. Si hubiera ingresado el 20%, la AAPP devuelve el 10%

3. Efectúa el ingreso del 2º plazo del IRPF un día después del plazo voluntario.

Recargo ejecutivo del 5% aún no se ha notificado la providencia de apremio.

4. Intenta pagar la declaración de su empresa, S.A., en período voluntario por vía telemática, pero por un error en su ADSL no puede ingresarlo hasta un día después de finalizar el periodo voluntario.

Recargo ejecutivo del 5%, ya que no es por causa imputable de la AEAT.

5. Recibe una providencia de apremio por 500€. Al día siguiente ingresar el principal y el 5% del recargo ejecutivo.

Recargo ordinario del 20%. Al ingresar un 5% se le exige el resto un 15%. Aunque ha ingresado antes de la notificación de apremio no ha ingresado la deuda y el 10% sino que ha ingresado la deuda y solo un 5% del recargo. Solo se aplica el recargo reducido de apremio del 10% si se ingresa todo.