¿Qué es el criterio de caja?

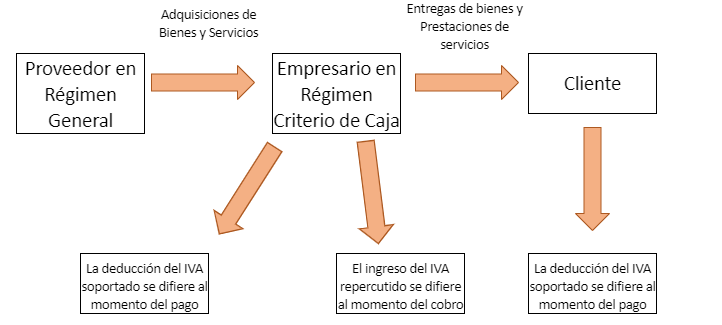

El criterio de caja se empezó a aplicar el 1 de Enero de 2014. Es un Régimen especial optativo, que se caracteriza por permitir a los sujetos pasivos retrasar el devengo y con ello la declaración del IVA repercutido, hasta el momento en que se produce el cobro a sus clientes, sucede lo mismo con el IVA soportado en sus adquisiciones, hasta que no se realiza el pago a sus proveedores no se puede declarar (criterio de caja doble) todo ello con la fecha límite del 31 de diciembre del año siguiente a aquel en que se hayan efectuado las operaciones.

El Régimen especial del criterio de caja se conoce con las siglas RECC.

Este régimen continúa en vigor y la inclusión en el mismo se puede realizar bien en el momento del alta inicial, o a través del modelo censal 036 durante el mes de diciembre del año anterior al que se desea surta efecto. Es decir, si queremos acogernos al régimen especial de criterio de caja para el año 2020, tendremos que presentar el modelo censal en diciembre de 2019, para que surta efecto en 2020.

El criterio de caja se crea con el propósito de paliar los problemas de liquidez y acceso al crédito de las empresas.

¿Quiénes pueden aplicarse el régimen especial de criterio de caja?

- Tener un volumen anual de operaciones que no superen los 2.000.000€.

- Si los cobros a un mismo destinatario no superan los 100.000€ durante el año natural.

Para acogerse al criterio de caja las sociedades tienen que optar a su aplicación al tiempo de presentar la declaración de comienzo de actividad, o bien, mediante una declaración censal durante el mes de diciembre. No hay que solicitarla todos los años, esta se prorroga salvo que se renuncia a ella. Cuando renuncias al régimen de criterio de caja lo haces como mínimo por 3 años, durante los cuales no puedes optar de nuevo a este régimen especial.

Operaciones excluidas del criterio de caja

No se pueden acoger a este régimen las siguientes actividades:

- Las acogidas a los regímenes especiales simplificados, de agricultura, ganadería y pesca, del recargo de equivalencia, del oro de inversión.

- Las exportaciones.

- Las adquisiciones intracomunitarias de bienes

- Las entregas intracomunitarias de bienes.

- Las operaciones con inversión del sujeto pasivo.

- Las importaciones y las operaciones similares a las importaciones.

¿Cómo funciona el criterio de caja?

Si tu empresa se acoge al criterio de caja la liquidación de IVA se hará teniendo en cuenta:

Cuando emite factura, ingresa en la Agencia Tributaria las cuotas de IVA repercutido correspondiente sólo a las facturas que hayan sido cobradas. En el caso de que sólo se haya cobrado una parte de la factura, se declara el IVA solo de la parte que se ha cobrado.

Cuando recibe una factura, se deduce las cuotas de IVA soportado sólo de las facturas que se han pagado. Si se paga solo una parte de la factura, se declara la cuota de IVA del importe proporcional.

Es decir, solo se liquida el IVA de las facturas cobradas y de las facturas pagadas. Pero ten en cuenta que, aunque no hayas cobrado todas las facturas finalmente debes abonar a la Agencia Tributaria las cuotas del IVA repercutido de dichas facturas.

La fecha límite para declarar todas las facturas repercutidas y soportadas que no se hayan cobrado o pagado, es el 31 de diciembre del año posterior a la fecha en la que se emitan o reciban las facturas.

No olvides que en todas las facturas que emitas en régimen de criterio de caja tienes que incluir el texto: “Régimen Especial del Criterio de Caja”, para que tus clientes lo sepan.

Obligaciones del régimen de criterio de caja

Los sujetos pasivos acogido a este régimen especial tienen la obligación de llevar un estricto control de los cobros y los pagos de la empresa:

- En el libro registro de facturas expedidas, las fechas de cobro de la operación, el importe correspondiente, la cuenta bancaria o el medio de cobro utilizado.

- En el libro registro de facturas recibidas, las fechas de pago de la operación, el importe y el medio de pago.

- En las facturas emitidas se tiene que hacer mención “régimen especial del criterio de caja”.

- En el modelo 300, los datos de las operaciones realizadas siguiente este criterio del devengo del IVA.

¿Y si tengo un proveedor en régimen de criterio de caja?

Si tu empresa no está acogida a este régimen especial, pero alguno de tus proveedores si lo está, tú tienes la obligación de gestionar el IVA de dicho proveedor de acuerdo al criterio de caja. Pero sólo para el proveedor que en su factura te indique que está acogido al criterio de caja, para el resto de proveedores utilizas el sistema de devengo de siempre.

¿Afecta el criterio de caja al Modelo 347?

El Modelo 347 se ve afectado por el régimen especial del Criterio de Caja, tanto si tu empresa está acogido a este régimen como si ha recibido alguna factura de proveedores acogidos a él.

Las operaciones en criterio de caja en el modelo 347 deben:

- Incluir la información de los importes cobrados o pagados.

- Incluir los importes que se devenguen a 31 de diciembre, por haberse alcanzado el límite temporal para las facturas no cobradas o no pagadas.

- Se consignan por su cómputo anual.

Criterio de caja preguntas frecuentes

Ejemplo criterio de caja

Para que puedas ver más fácilmente en qué consiste el criterio de caja, vamos a ver varios ejemplos.

Nuestra empresa se acogió en 2018 al régimen especial del criterio de caja. El día 31 de marzo de 2019 emite una factura y la cobramos por transferencia bancaria el día 10 de abril de 2019. En este caso, el devengo del IVA se produce el día 10 de abril, en el segundo trimestre, aunque la factura se haya emitido en el primer trimestre.

Emitimos una factura el 30 de diciembre de 2019, y el cobro tendrá lugar dentro de 60 días.El devengo del IVA se produce en el momento en el que se cobra la factura, en el primer trimestre del año 2020, aunque haya sido emitida en el 2019.

Ahora vamos a complicarlo un poco más.

Nuestra empresa que está acogida al criterio de caja, emite una factura el día 11 de diciembre de 2019, cobrando la mitad en febrero de 2020 y la otra mitad en marzo del año 2021. El devengo se produce en febrero por la cantidad cobrada y el 31 de diciembre de 2020 por el importe que no se ha cobrado todavía, dado el límite temporal del criterio de caja.

Cuando en marzo del año 2021 se cobre la otra mitad de la factura se realizará el correspondiente asiento contable, pero no afectará a la declaración del IVA, porque ya ha sido devengado.