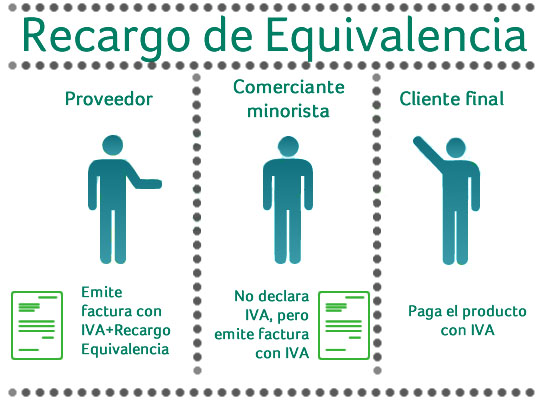

El comercio minorista está sometido a un régimen especial de IVA, el famoso Recargo de Equivalencia.

En este artículo vas a conocer qué es el recargo de equivalencia, quién debe aplicarlo, en qué consiste, cuáles son sus ventajas e inconvenientes, así como los modelos tributarios que hay que presentar por dicho recargo.

Además, también veremos cómo se contabiliza, mediante asientos contables y ejercicios prácticos.

¿Qué es el recargo de equivalencia del IVA?

El recargo de equivalencia es un régimen especial de IVA, que se aplica a los negocios de venta al por menor de artículos no transformados por el comerciante. Este régimen se aplica obligatoriamente a:

- Comerciantes minoristas

- Autónomos, siempre y cuando no realicen transformación en los productos que comercializan.

- Sociedades civiles

- Comunidades de bienes, cuando todos los socios sean personas físicas.

Mediante el recargo de equivalencia los comerciantes minoristas pagan el IVA de una forma simplificada.

El régimen especial de recargo de equivalencia del IVA se regulariza en los artículos 148 a 163 Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido (en adelante LIVA) y 59 a 61 del RD 1624/92 del 29 de diciembre por el que se aprueba el Reglamento del Impuesto. Estas reglas se basan en el artículo 281 de la Directiva 2006/112/CE.

¿Quién debe aplicar el Recargo de Equivalencia?

El recargo de equivalencia se aplica a los comerciantes minoristas que sean personas físicas o entidades en régimen de atribución de rentas en el IRPF, que desarrollen su actividad en los sectores económicos y cumplan los requisitos que se determinen reglamentariamente.

¿Quiénes son comerciantes minoristas según la Ley del IVA?

La Ley del IVA considera comerciantes minoristas, quienes venden habitualmente bienes muebles sin haberlos sometido a ningún proceso de fabricación, elaboración o manufactura, por sí mismos o por medio de terceros, y siempre que las ventas a consumidores finales durante el año anterior fueran superiores al 80% de las ventas totales realizadas.

Si no se ejerció la actividad en dicho año o bien tributara en estimación objetiva en el IRPF, y tiene la condición de minorista en el IAE no es necesario que cumpla el requisito del porcentaje de ventas.

Si no se reúnen estos requisitos, será de aplicación el régimen general. No obstante, existen algunas actividades de comercio al por menor que pueden tributar en el régimen simplificado.

Para que te quede más claro, imagínate una tienda de tazas donde el dueño compra las tazas, pero antes de venderlas las personaliza con diferentes dibujos, colores, etc., en este caso no se le aplica el régimen del recargo de equivalencia porque no se cumple el requisito de que los productos no hayan sido sometidos a proceso de fabricación, elaboración o manufactura.

O una tienda de tejidos que el año anterior que realizó ventas superiores al 35% a una empresa que confecciona trajes a medida. En este caso no se cumple el requisito de que las ventas a consumidores finales durante el año anterior sean superiores al 80% de las ventas totales realizadas.

Actividades a las que no se aplica el recargo de equivalencia

Como hemos visto, el recargo de equivalencia se aplica a los comerciantes minoristas, personas físicas o entidades en régimen de atribución de rentas en el IRPF. Pero existen ciertos productos cuya comercialización no se realiza mediante el régimen especial del recargo de equivalencia y estos son:

- Vehículos accionados a motor para circular por carretera y sus remolques.

- Embarcaciones y buques.

- Aviones, avionetas, veleros y demás aeronaves.

- Accesorios y piezas de recambio de los medios de transporte comprendidos en los números anteriores.

- Joyas, alhajas, piedras preciosas, perlas naturales o cultivadas, objetos elaborados total o parcialmente con oro o platino. Bisutería fina que contenga piedras preciosas, perlas naturales o los referidos metales, aunque sea en forma de bañado o chapado, salvo que el contenido de oro o platino tenga un espesor inferior a 35 micras.

- Prendas de vestir o de adorno personal confeccionadas con pieles de carácter suntuario. Se exceptúan de lo dispuesto en este número los bolsos, carteras y objetos similares, así como, las prendas confeccionadas exclusivamente con retales o desperdicios, cabezas, patas, colas, recortes, etc., o con pieles corrientes o de imitación.

- Objetos de arte originales, antigüedades y objetos de colección definidos en el artículo 136 de la Ley del IVA.

- Bienes que hayan sido utilizados por el sujeto pasivo transmitente o por terceros con anterioridad a su transmisión.

- Aparatos y accesorios para la avicultura y apicultura.

- Productos petrolíferos cuya fabricación, importación o venta está sujeta a los Impuestos Especiales.

- Maquinaria de uso industrial.

- Materiales y artículos para la construcción de edificaciones o urbanizaciones.

- Minerales, excepto el carbón.

- Hierros, aceros y demás metales y sus aleaciones, no manufacturados.

- Oro de inversión definido en el artículo 140 de la Ley del IVA

Además de todos aquellos negocios que facturen más del 20% de sus ventas a empresas o clientes profesionales.

En este enlace podrás comprobar que bienes o actividades están incluidas y excluidas del Recargo de equivalencia.

¿En qué consiste el Recargo de Equivalencia?

El recargo de equivalencia consiste en que los proveedores repercuten al comerciante en la factura el IVA correspondiente, más el recargo de equivalencia por separado.

Tipos de recargo de equivalencia

Para el tipo general de 21%, se le aplica un recargo del 5,2%

Para el tipo reducido del 10%, se le aplica un recargo del 1,4%

Para el tipo súper reducido del 4%, se le aplica un recargo del 0,5%

Ventajas e inconvenientes del Recargo de equivalencia

Este recargo de equivalencia, tiene como ventaja que no se presenta declaración de IVA trimestral (modelo 303), ni el correspondiente resumen anual (modelo 390), y tampoco se emiten facturas por las ventas, sólo se emiten cuando el cliente la solicite.

El IVA se lo paga directamente al proveedor.

Pero tiene como inconveniente, que se paga más IVA, siendo este IVA soportado incluyendo el recargo de equivalencia, no deducible, por lo que se considera un mayor coste de adquisición de los productos a vender.

Modelos tributarios del recargo de equivalencia

Aunque no tengan que presentar las declaraciones de IVA, existen dos modelos que se deben tener en cuenta:

- Modelo 309 de declaración no periódica: cuando se realicen adquisiciones intracomunitarias, operaciones en las que se de inversión del sujeto pasivo o si hay renuncia a la exención al transmitir inmuebles sujetos a la actividad.

- Modelo 308 de solicitud de devolución de recargo de equivalencia: cuando se realicen entrega de bienes a viajeros que tengan derecho a devolución del IVA para poder obtener el reembolso de lo que se haya abonado.

Emisión de facturas con recargo de equivalencia

Los comerciantes sujetos al régimen especial de recargo de equivalencia pueden expedir facturas simplificadas cuando su importe no supere los 3.000€ IVA incluido, en ventas al por menor.

Además, este no tiene la obligación de expedir facturas por las ventas que ha realizado, exceptuando:

- Entrega de inmuebles con renuncia a la exención.

- Cuando el destinatario sea empresario o particular que exija factura para poder ejercer un derecho de naturaleza tributaria.

- Cuando el destinatario sea la Administración Pública o persona jurídica que no actúe como empresario.

- Entregas y exportaciones a estados miembros de la Unión Europea.

La contabilidad en el Recargo de Equivalencia

El funcionamiento del régimen del Recargo de Equivalencia es sencillo. El comerciante minorista, que se encuentre sujeto a este régimen, tiene que informar a sus proveedores para que este le repercuta en las facturas, además del IVA, el recargo de equivalencia que le corresponda.

A la hora de contabilizar esta factura, el comerciante minorista contabiliza la compra del bien sin más, es decir, no necesita la cuenta 472 «Hacienda Pública, IVA Soportado» ya que no anota el IVA que soporta. Tanto el importe correspondiente al IVA soportado como el del recargo se suman al valor de adquisición.

Por otro lado, en sus facturas de ventas el IVA que repercute a los clientes es un mayor valor de la venta, es decir, no necesita la cuenta 477 «Hacienda Pública, IVA Repercutido».

En definitiva, la contabilidad de este Régimen la establece el ICAC de la siguiente manera: “Las empresas que de acuerdo con la normativa del tributo estén sometidas al régimen especial del recargo de equivalencia, aplicarán los siguientes criterios:

- El impuesto soportado y el recargo de equivalencia correspondiente a las operaciones comprendidas en la normativa reguladora del tributo para el régimen especial del recargo de equivalencia, formará parte del precio de adquisición o coste de producción de las mismas.

- El impuesto repercutido con motivo de las operaciones comprendidas en la normativa reguladora del tributo para el régimen especial del recargo de equivalencia, formará parte del importe del ingreso correspondiente.»

Toda esta información te resultará más fácil de entender cuando realices los siguientes ejercicios.

Recargo de Equivalencia contabilidad

Un comerciante minorista realiza las siguientes operaciones:

- Compra a un proveedor mayorista mercancías por 2.000€ más IVA. El IVA es del 21% y el recargo de equivalencia del 5,2%. La factura se deja a pagar a 30 días.

- Compra a mayoristas productos por valor de 1.500€ más IVA. El IVA es del 10% y el recargo de equivalencia del 1,4%. Se paga mediante transferencia bancaria.

- Las ventas realizadas por caja son de 3.200€, IVA del 21% incluido.

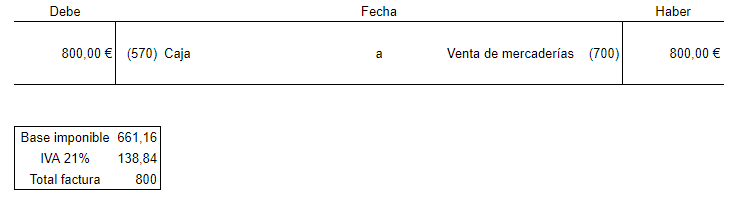

- Uno de los clientes pide la factura de su compra que asciende a 800€.

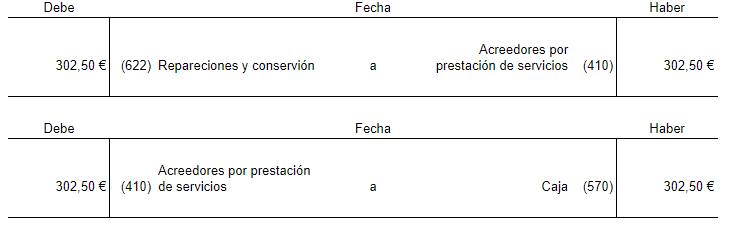

- Paga una reparación que se ha llevado a cabo en el local por importe de 250€ más IVA del 21%. Se paga en efectivo.

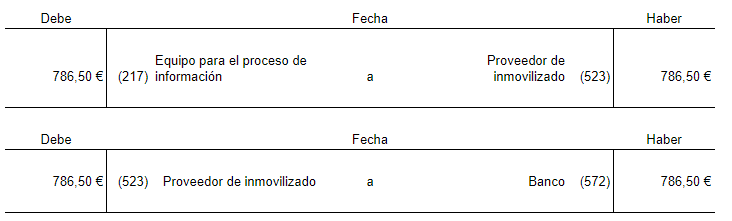

- Compra un ordenador para la oficina del local por importe de 650€ más 21% de IVA. El pago se hace a través de banco.

Solución

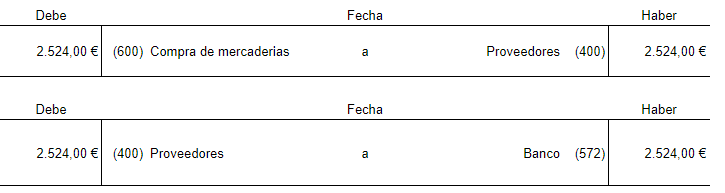

1.- Compra a un proveedor mayorista mercancías por 2.000€ más IVA. El IVA es del 21% y el recargo de equivalencia del 5,2%. La factura se deja a pagar a 30 días.

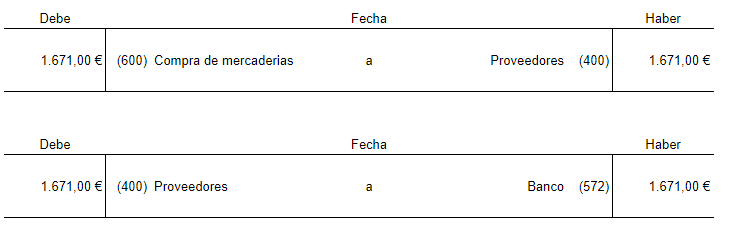

2.- Compra a mayoristas productos por valor de 1.500€ más IVA. El IVA es del 10% y el recargo de equivalencia del 1,4%. Se paga mediante transferencia bancaria.

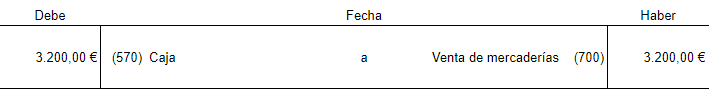

3.- Las ventas realizadas por caja es de 3.200€, IVA del 21% incluido.

4.- Uno de los clientes pide la factura de su compra que asciende a 800€.

5.- Paga una reparación que se ha llevado a cabo en el local por importe de 250€ más IVA del 21%. Se paga en efectivo.

6.- Compra un ordenador para la oficina del local por importe de 650€ más 21% de IVA. El pago se hace a través de banco.

Una vez visto que es el régimen de equivalencia, os dejo el enlace a la Agencia Tributaria, para que podáis leer que dice respecto a las adquisiciones intracomunitarias de bienes (AIB) llevadas a cabo por sujetos pasivos acogidos en el régimen especial de recargo de equivalencia.

La Agencia Tributaria ha publicado un informe sobre la correcta aplicación del IVA a las adquisiciones intracomunitarias ejecutadas por sujetos sometidos al régimen especial de recargo de equivalencia. A continuación, os dejo un enlace, para que lo podáis ver.